公认的大蛋糕

在最近的一些文章里,我们曾多次强调过,随着互联网及移动电商市场的快速发展,印尼将成为下一个资本和企业的战场。而与消费金融和支付(参考我们之前的行业报告)相关,电商市场无疑是其中最大的一块并且还在持续增长。抛开印尼政府过于乐观的预测不谈,很多投资机构也都很看好这个市场 - 麦格理预计印尼电商市场在2020年将达到650亿美元,而IDC的预测则是220亿美元。但是,随着更多资本和新玩家的涌入,这个市场的增速,还将进一步加快。

2017年,印尼B2C和C2C领域的总收入为70亿美元,其中时尚领域是主力消费市场,而据预测,时尚市场将继续以超过20%的增长率,成为继玩具市场之后增速第二块的细分市场。

移动端消费者众多

看起来这是一个潜力巨大的市场,但为什么说现在是一个重要的时机呢?尽管目前而言,整个电商体系中,还有不少环节有待发展,但是本着先占先赢的原则,不少投资者和玩家都已经争先恐后入场。而印尼目前不错的互联网渗透率(51%,1.32亿用户)和移动网络渗透率(47%,1.23亿用户),都使得电商平台可以轻而易举地触及到众多消费者。

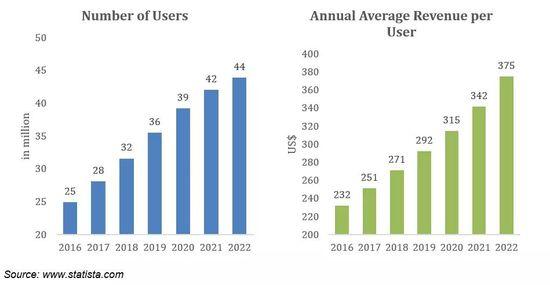

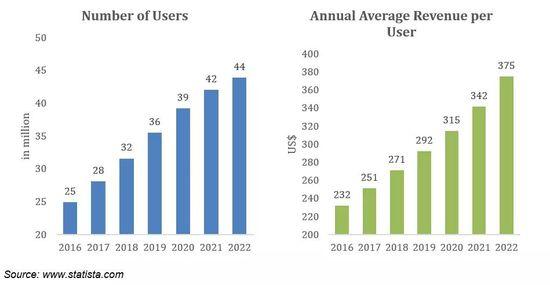

2017年,电商用户以20%的增长率达到了2800万的规模,同时,用户平均花费则为250美元,这一数字有望在2022年达到375美元。

与电脑(32%)相比,印尼人更依赖于手机(69%)上网。而在这些用户中,32%的人通过手机来搜索内容,9%的用户通过智能手机搜索商品,是通过电脑搜索购物信息用户的三倍之多。

然而,互联网用户到电商用户的转化率,目前只有21%。这是为什么呢?糟糕的在线购物体验是让消费者放弃网络购物的主要原因。

根据MARS Indonesia的调查显示,超过一半的受访者从来没有在网上买过东西,他们还是比较偏好线下购物,有超过30%的受访者表示不是很信任在线购物。 而那些有过网购体验的受访者则表示,网购过程中用户体验并不太好:比如无法在购物前试用,产品质量不如预期,存在假货风险等。但是也有一些积极的反馈,比如网购确实可以节省不少时间,并且很实用。

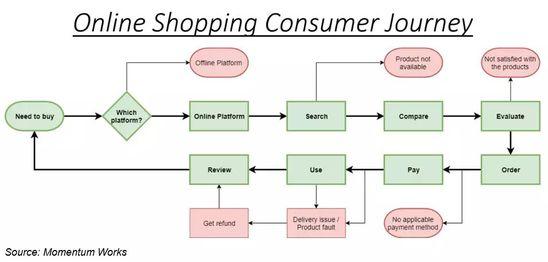

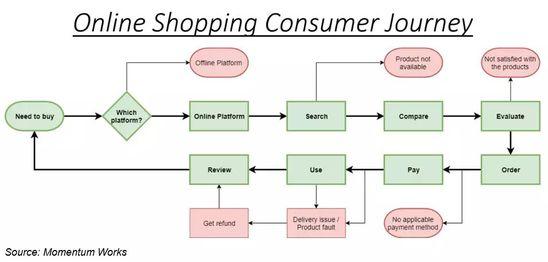

网购消费流程

从一个理性消费者的角度来看,在印尼这么一个还不成熟的电商市场,很多因素都可能带来糟糕的用户体验,从而导致用户放弃网购。

在电商玩家们都在忙着整合基础设施完善生态系统的同时,下游环节比如支付和物流,则应该把重点放在优化用户体验,建立用户信任上。谁能先解决好这些问题,就能在竞争中占得先机。

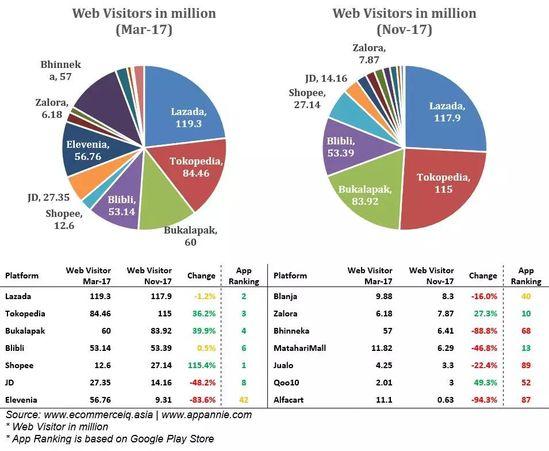

变化巨大的电商版图

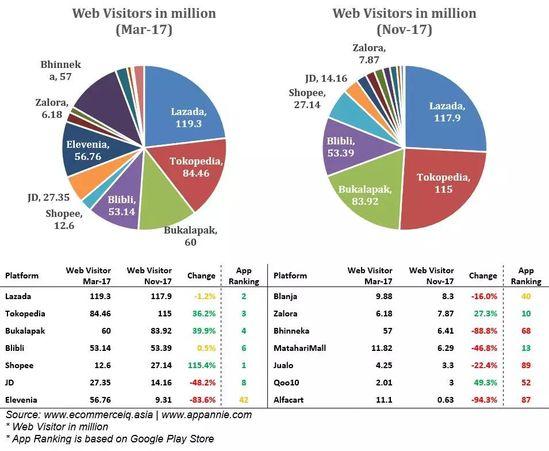

2017年,阿里11亿美元注资印尼最大C2C电商平台Tokopedia的消息轰动一时,这也是阿里继掌控Lazada之后扩张东南亚市场的又一重大举措。

过去的一年里,从流量上看,印尼电商市场竞争激烈,变化显著。像Lazada,Blibli这样的行业巨头维持着其平稳的市场份额,而Tokopedia和Bukalapak这样的C2C平台则迎来了访问量的巨大增长(30%)。外商小规模玩家如Zalora和Qoo10,也在想法设法提升其访问量并取得了不错的成绩。 由于SEA的上市计划,Shopee访问量在一系列优惠政策的刺激下, 实现了115%的增长,而Shopee也一举成为印尼电商平台浏览量前五的选手。

另一方面,本地玩家如Bhinneka和Elevenia在外来巨头的疯狂扩张面前,则显得无力应对。

随着越来越多的消费者偏向于手机网购,一些大玩家们也从其app的运营中获益良多。Web流量前6的电商平台,其app均排在Google Play Store的前十。这一竞争趋势将在今年继续保持,同时也会有不少玩家被淘汰出局。从上表可以看出,阿里投资的Lazada和Tokopedia已经占据了Web端流量的半壁江山,而主打移动平台的Shopee,其app的表现则优于其他电商。可以预见的是,接下来的竞争会愈加激烈。然而与此同时,因为印尼市场体现出的良好潜力,一些其他玩家(包括我们的客户)仍然还在寻找进入印尼市场并实施扩张的机会。

监管环境

2016年印尼政府颁布了44号条令,宣布对于投资金额超过740万美元的外资电商企业,政府允许其100%持股,除此之外,外资持股不得超过49%。 更早在2015年,政府就推出了三小时投资注册服务,将企业注册时间由原来的21天缩短到了3个小时,从这些举措中,我们可以看到印尼政府在招商引资方面的不遗余力。

而在2017年, 印尼财政部长透露印尼即将发布电商行业税法新规。新的法规将为国际和本土电商企业提供综合性的纳税指导,涵盖整个电商产业链的企业所得税与增值税。而新规一旦实施,所有企业将按照统一规则向政府纳税,对于资金并不那么宽裕的小玩家来说,这实在不是一个好消息。

尽管目前来看,印尼电商政策还算友好,但是支付方面却存在着一定风险。作为电商生态链中最重要的一环,印尼政府对电子支付行业的监管十分严格。最近政府刚刚推出“国家支付网关”(NPG)系统,旨在推动统一的电子支付系统,这方面大家也可以在我们之前关于印尼支付行业的报告中获得更多信息。鉴于未来电商平台和支付系统的整合至关重要,对于外资企业来讲,无论是推行自家支付系统,还是采取国际交易,都将面临不小的挑战。

机遇与挑战

总体来看,随着用户和消费的增长,印尼电商市场前途一片光明。虽然每个电商平台都已建立起自己的市场和体系,但是整个印尼电商领域的战况仍然在持续变化。同时,市场对新玩家还留有一定的空间去挖掘,这个空间有多大则取决于老玩家能否在吸引新用户的同时留住老用户。

而支付体系,则是所有玩家都面临的一个大问题。目前在印尼,货到付款COD和银行转账依然是最常用的网购支付方式。前者会增加卖家的运营成本,后者则给消费者带来不便,影响用户体验。鉴于网络银行,储蓄卡及信用卡的低渗透率,电子支付无疑是解决这些问题最好的办法。然而,印尼央行已经开始严格控制电子支付牌照的发放。目前为止只有26家企业拿到了支付牌照,未来央行是否还会增发牌照则不得而知。去年,因为牌照申请还没有得到央行的批准,快速扩张中的TokoCash(Tokopedia) 和ShoppePay(Shopee)不得不停止其电子钱包充值业务。目前解决这个问题的办法是,与已经取得牌照的企业比如Go-Pay和GrabPay合作, 但是能否完成系统的无缝对接整合还是个未知数。

通过我们最近在印尼做的几个项目,我们清晰地感受到,由于标准化和更透明的操作流程,印尼的清关流程和体验有了很大的改善。而目前印尼市场已经有很多第三方物流公司,甚至Go-Jek也开始做快递服务了。但是依然存在流程管控方面的风险,运输状况只能完全依赖于第三方物流供应商的反馈。另一方面,一些大企业比如Lazada,选择搭建自己的仓库及物流体系。 在印尼目前的国情下,不同的企业应如何选择这两种物流解决方案,我们将在接下来的印尼物流行业概览中进行分析。敬请期待。

总结

随着经济的快速发展及居民收入的提高,未来几年电商市场都将持续增长,毕竟印尼有着全球第四的消费者信心指数以及47%的移动互联网渗透率。而随着电商生态体系的搭建及基础设施的完善,那些将能够提供更高质量的客户服务及用户体验的平台,才能更有效地实现用户增长。所以当前的重点是提高消费者的信任度,包括提供更好的产品质量和更多的产品选择,更快的配送速度,更友好的用户界面和更安全的支付方式等。也就是说,需要将那些隐藏在消费过程中的风险都逐一消除,把每个环节都做好,才能做好用户体验。